Ha felrúgjuk a régi megtakarítási célú életbiztosításunkat és egy új, "etikus" biztosítást kötünk, nem biztos, hogy annyira jól járunk a váltással, mint azt a jutalék bezsebelésében érdekelt biztosítási ügynök állítja. Megnéztük egy konkrét terméken keresztül, hogy valóban ki tudja-e termelni az új termék a régi visszavásárlásának költségeit és annak is, hogy mennyit kaszál egy ilyen ügyleten az ügynök, a főnökei és a biztosítója.

Alábbi példákban bemutatjuk, hogy csak a nagyon régen kötött biztosításokat érdemes újra cserélni, de az ügynökök már egy viszonylag új termék átkötésére is rá akarhatnak beszélni.

Idén élesedett az MNB etikus életbiztosítási koncepciója, ami jelentősen olcsóbbá tette a megtakarítási célú életbiztosításokat a Teljes Költségmutató (TKM) szabályozásával.

Látványos javulás

Előfordulhat, hogy kedvenc biztosítási tanácsadónktól kapunk egy hívást arról, hogy megjelent az új, rendkívül kedvező feltételekkel működő, "etikus" termékük, hasonlóan ahhoz, mint amikor 2014-ben is felhívott, hogy az új, államilag támogatott nyugdíjbiztosításokról tájékoztasson. Ha eddig nem indítottunk rendszeres megtakarítást, akkor ez valóban kiváló lehetőség most arra, hogy indítsunk egyet.

Viszont ha nincs pénzünk a régi terméket és az újat is egyszerre fizetni, azt javasolhatja az ügynök, hogy vásároljuk vissza a régit és helyette kössük inkább meg az újat, hiszen "a régi termék visszavásárlásán elszenvedett veszteséget az olcsóbb, új termék úgyis kitermeli majd az évek alatt". Mielőtt a TKM-mutatóra nézve egyből beleugrunk az üzletbe, érdemes azonban végigszámolni azt, hogy mekkora veszteségünk keletkezik a visszavásárlás költségein, nem csak azt nézni, mennyit nyerünk az "etikus" termékkel.

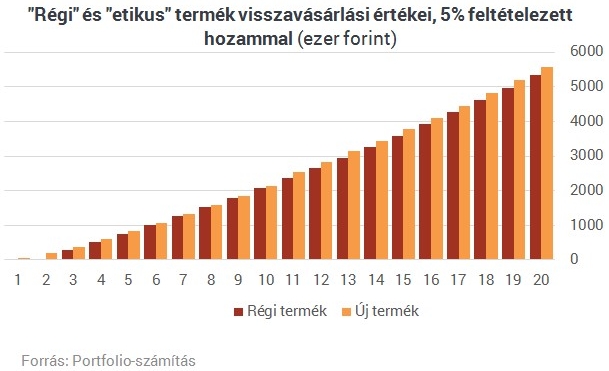

Megvizsgáltuk egy tipikus rendszeres díjas, nyugdíjcélra is köthető, többes ügynökök körében is népszerű, a szabályzás hatására csökkent TKM-mel működő 20 éves élettartamú terméket, 210 ezer forintos éves díj és 5 százalék feltételezett éves hozam mellett, amit egy olcsó alapon keresztül ér el az ügyfél, ahhoz hogy megállapítsuk, mennyire jó üzlet valójában lecserélni a régi megtakarításunkat.

Két dolog alapvetően megállapítható:

- bármely időpontban kedvezőbb feltételek mellett vásárolhatjuk vissza az új terméket,

- lejáratkor jóval több pénzt vehetünk ki az "etikus" életbiztosításból, mint régi változatából.

De nem ilyen egyszerű az összehasonlítás, hiszen a kétféle biztosítást más-más időpontban köthettük/köthetjük meg és azon is bukhatunk, ha egy korábbi terméket felrúgunk az újért cserébe, ezt a problémát később fejtjük ki.

Régen az első két évben befizetett pénzt teljes egészében elnyelték visszavásárláskor az életbiztosítások, mára viszont már az első év után felmondott szerződésből is vehetünk ki értékelhető összeget. Ennek oka, hogy az MNB szabályai szerint az első éves díj legalább 20 százalékát be kell fektetnie a szolgáltatónak, a második évben 50 százalékát, harmadik év és ezután pedig 80 százalékát így ezt közvetlenül nem vonhatja el a biztosító költségként. Emellett a kezdeti költség és a drágább eszközalapok kezelési költségei is csökkentek.

Érdemes váltani?

Ahhoz, hogy megtudjuk, megéri-e felmondani a régi terméket és helyette újat kötni, mindenképpen érdemes végigszámolni, hogy mennyit bukunk a régi termék felmondásán. Ezt meg tudjuk tenni nagyon egyszerűen (bár kevésbé pontosan) is, például ha addicionális költségnek vesszük a régi terméken elszenvedett veszteséget is és úgy számoljuk ki a biztosításunk várható visszavásárlási / lejárati értékeit. Az alábbi ábrán szereplő "etikus" termék megkötése előtt felmondtunk egy két éve futó "régi" terméket és a visszavásárlási költségeken elszenvedett veszteséget is hozzácsaptuk az "etikus" termék költségeihez.

Fontos, hogy az eltelt évek száma a régi és az új termék esetében más-más naptári évet jelöl attól függően, hogy mennyivel korábban kötöttük a régi életbiztosításunkat.

Az ábrán látható, hogy egy 2 éve futó szerződés felmondásán elszenvedett veszteséget még egy húszéves élettartamú új termék sem tudja kitermelni.

A pontosabb megoldás persze inkább az, ha kiszámoljuk a befektetésünk belső megtérülési rátáját (vagyis egyszerűen fogalmazva az évente átlagosan elért hozamát). Az ezért megvizsgáltuk, mekkora a régi biztosítás megtérülése húsz év alatt (piros, szaggatott vonal), ehhez képest mekkora lesz a megtérülése annak, ha felmondjuk a régi szerződésünk, majd a húsz éves megtakarítási időszak teljesítéséhez még szükséges éves díjakat már az új termékbe fizetjük (narancssárga), illetve mekkora lesz a megtérülése annak, ha a régi szerződést felmondjuk különféle évek alatt, majd még húsz éves díjat beletolunk az új termékbe (kék).

A számításaink alapján egy legalább hét éve futó "régi" biztosítást éri meg felmondani azért, hogy helyette egy legalább húsz éves élettartamú új szerződést indítsunk, ha viszont nem akarunk az eredetileg tervezett húsz éves megtakarítási időszaknál összességében hosszabbat vállalni, egyáltalán nem érdemes feltörnünk a régi termékünket.

Természetesen más termékeknél ez az időszak hosszabb, vagy rövidebb is lehet.

Ha nem éri meg az ügyfélnek, akkor kinek?

A régi szerződést felrúgni és újat kötni helyette nem feltétlen (csak) az ügyfélnek éri meg, hanem a biztosítónak és az ügynökének is, de ha az időzítés megfelelő, leginkább az ügynök(-hálózat) jár jól. Ennek oka, hogy a biztosítások egyik legjelentősebb költségeleme, a korábban kezdeti költségnek nevezett 1-1,5 éves díj (amely most már értékesítési költség néven fut és nem az első két éves díjra, hanem az első három éves díjra terhelik, mértéke azonban inkább csökkent) az ügynök és főnökei között kerül szétosztásra.

Ha tehát felrúgatja velünk az ügynökünk a régi szerződésünket, nemcsak ennek az értékesítési jutalékát zsebeli be (főnökeivel együtt), hanem az új szerződését is.

Ha maradunk a fenti termék példájánál, az ügynökhálózat a 2016-ban, vagy előtte kötött terméken az éves díj 144%-át megkereste, ugyanekkora rendszeres befizetés mellett az új terméken viszont már csak az éves díj 80%-át kereste meg, ha azt feltételezzük, hogy az értékesítési költség egy az egyben az ügynökhálózatot illeti és fenntartási költség nem jár.

Összesen tehát körülbelül az éves díjunk 224%-át megkeresi rajtunk az ügynökünk és a főnökei, ha felrúgjuk a régi szerződést és kötünk helyette egy új, "etikus" életbiztosítást.

Pontos információnk nincs arról, hogy a szerzési jutalék hogyan oszlik meg a ügynök és főnökei közt, mivel ez üzleti titok, de többes ügynöki hálózatban általában 20-30 százalékos részt kap a szerzési jutalékból egy kezdő ügynök, míg egyes ügynöki hálózatban ez akár 50-80 százalék is lehet. Előfordulhat egyébként, hogy a szerzési jutalék mellett fenntartási jutalékot is fizet a biztosító, amit a rendszeres díjak bekerülési költségéből von el.

Az ügynöknek viszont nincs feltétlen egyszerű dolga, ha tiszta hasznot akar, jól kell időzítenie:

Az első két-három évben ugyanis a biztosító visszaírhatja az ügynök jutalékának egy részét, vagy egészét, ha az ügyfél ebben az időszakban mondja fel a szerződését, az új terméken elérhető jutalék pedig jellemzően alacsonyabb, mint a régi terméké, tehát nem feltétlen éri meg az ügynökneknak egy 1-3 éves szerződést felrúgatnia az ügyféllel, bár előfordulhat, hogy egy kétéves szerződés felmondásából és az új szerzésre fizetett jutalékkal összességében pluszban jön ki az ügynök, van olyan biztosító, amely nem fizet jutalékot az ügynöknek, ha egy olyan szerződést rúg fel, amelyet ugyanannál a cégnél kötött korábban. Így a legjobban azok a többes ügynökök tudnak kaszálni, akik több mint három éve futó szerződésüket felmondatják az ügyféllel, majd átkötik egy másik biztosító "etikus" termékébe.

A biztosító mindent visz

A visszaírás intézményének és a visszavásárlási táblázatnak köszönhetően a példában szereplő biztosító mindenképpen legalább egy éves díj másfélszeresét megkeresi, ha a régi szerződést felrúgjuk, de legjobban mégis akkor jár, ha az ügyfél minél tovább fizeti azt. Így annak ellenére, hogy a biztosítónak nem áll érdekében, hogy az ügyfél felmondja idejekorán a szerződését, azért bebiztosítja a bevételét arra az esetre is, ha ez mégis így történik.

Ha feltételezzük, hogy első évben a teljes jutalékot, második évben a felét, harmadik évben pedig a negyedét visszaírja a biztosító, körülbelül 13 év alatt tudja elérni ugyanazt az eredményt egy szerződésen, mintha második évben az ügyfél törli ezt. A számításban azt feltételeztük, hogy a biztosító cégcsoporton belüli eszközalapokat forgalmaz csak, amelyeken 5 százalék bruttó hozamot ér el minden évben az alapkezelő.

Vélhetően ez a szerkezet nem változik jelentősen, azonban a biztosítók egy szerződésre jutó eredménye némileg csökken az "etikus" életbiztosítási koncepció miatt. Az MNB reményei szerint ez érdekeltté teszi a biztosítókat abban, hogy küzdjenek az átlagos, 6,4 éves megmaradási idő meghosszabbításáért, számításaik szerint a megmaradási idő kitolódhat átlagosan 8-10 évre.

A példában szereplő termék új, "etikus" változata a fenti feltételezések mellett ugyanazt az eredményt, amit egy hat évig fizetett szerződés törlésén elérte korábban, most egy körülbelül 13-14 éves élettartamú szerződés törlésén fogja elérni. A termék javuló likviditása miatt a korai, első 1-3 éves időszakban sem tud akkora eredményt elérni, másfél év helyett kevesebb mint egyéves díjat fog tudni a biztosító bezsebelni egy korai törlésen.

De a termék mindenképp jobb lesz, nem?

Még az sem teljesen biztos, hogy minden esetben megéri a váltás, mert hiába alacsonyabb szinte az összes termék Teljes Költségmutatója, nem biztos, hogy a saját szerződésünk egyéni költségei is alacsonyabbak lesznek.

Ugyan a legtöbb termék olcsóbb lett, de az is elképzelhető, hogy a termék drágább lett, ennek oka lehet az adminisztrációs költségek megugrása, de a sávos költségelvonás használata miatt is drágulhat a költség.

Összegzés

Tehát, ha az ügynökünk azt javasolja, hogy rúgjuk fel a régi megtakarítási életbiztosításunkat és kössünk helyette teljesen újat:

- érdemes kiszámolnunk, hogy valóban jobban járunk-e az új termékkel, mint a régivel, a TKM mellett érdemes a saját szerződésünk költségeit is nézni,

- illetve érdemes megbecsülnünk, hogy valóban ki tudja-e termelni az új biztosítás a régin elszenvedett veszteséget függetlenül attól, hogy egyébként nominálisan kevesebb költséget számít fel.

Előfordulhat, hogy hiába olcsóbbak, korszerűbbek és átláthatóbbak az "etikus" megtakarítási életbiztosítások, összességében nem járunk sokkal jobban velük, mintha a több éve futó megtakarításunkat szorgalmasan fizetnénk, hiába állítja ezt a jutalék kétszeres bezsebelésében érdekelt ügynökünk. Forrás: Portfolio